西方游戏业掀并购潮,上半年已达9起!专访欧美领先游戏精品投行

来源:demo94php手游作者:demo94php手游2023-05-23 09:09:53

7月1日,Zynga完成了对土耳其三消游戏大厂Peak Games的收购,总收购价比6月初爆出的18亿美金,多了0.5亿美金,这也成为该公司史上最大一笔收购案。而此并购消息爆出,距离AppLovin收购西方手游策略鼻祖Machine Zone的消息还不到半个月时间。

“现在(西方)游戏并购市场非常活跃。”Aream & Co.北美及亚洲负责人Ryan You(游镕畅)如此告诉笔者。面对新冠疫情这只黑天鹅,“今年全球整体并购市场的数量和体量可能还不到往年同期的一半,是近10年来最差的一年。而游戏是少数几个表现突出的行业之一,今年以来中大型并购案已经超过往年全年的总和。”

Aream & Co.,一家专注于全球游戏行业的精品投行,主要业务是做卖家/标的的并购财务顾问,其他业务包括并购买方财务顾问以及游戏公司中后期融资财务顾问。过去四年,Aream & Co.完成了14笔1亿美元以上的并购案,占西方游戏行业并购案的40%以上,包括Zynga与Peak 并购案、巨人相关财团与Playtika 44亿美金、动视暴雪与King 59亿美金、Zynga与Small Giant 7亿美金、富控与Jagex 3亿美金、Stillfront 与Storm8 3亿美金、Playtika 与Seriously 数亿美金等等。

Ryan有丰富的游戏并购行业经验。他自卡内基梅隆大学信息系统专业毕业后在纽约一家对冲基金做投资,随后去哥伦比亚大学读MBA,毕业后加入投行主攻并购,在加入Aream & Co.前,先后在美林美银和LionTree负责游戏投行业务,并曾担任游戏投资基金Griffin Gaming Partners投资总监,负责并购案例包括Scopely与FoxNext Games、Garena与Phoenix Labs等,也做过一些美股游戏公司IPO业务。

可以说,Ryan和他的团队见证了西方游戏行业并购发展,“刚开始进入时,游戏还不是金融重视的行业,投行中懂游戏的人很少。”而他从Dos开始就是狂热游戏玩家,经常网吧通宵打游戏,中学的时候还建立了暗黑破坏神粉丝网站。“在投行工作中渐渐发现自己与游戏公司很谈得来,因而把主力放在游戏领域,也是把兴趣和工作结合。”经过多年的发展,他表示,“金融市场对游戏的接受度越来越高。”

估值5倍~15倍+,大部分标的都能找到理想买家

不同几年前,现在即使资质一般的标的也能找到合适的买家。

这是Ryan谈到并购环境变化时,让笔者印象格外深刻的一个观点,“那些增长比较缓慢或停滞的公司,或者一些相对没有那么受欢迎的品类公司,还有一些只靠单个游戏的公司,可能在前几年是比较难找到买家的,但现在也可以找到合适买家。”

Ryan称,这一两年,整体并购价格趋势更多元,“三四年前,大部分中型公司收购价大概围绕着运营利润的10倍估值,但这一两年,优质的公司估值可能会达到15倍以上,而那些增长一般或没什么战略稀缺性的公司,估值会偏低一些,但一般能够争取到不错的未来激励。”

在Ryan他们看来,“年流水达到5000万美元以上,年利润达到上千万美元,有健康的增长率的公司,基本上主流买家都会有一定兴趣”,但他同时强调,“只要有一定品质、有一定利润率、不是一直在下滑或有重大问题的公司,总能找到比较适合的买方”。

今年以来,游戏行业频繁爆出并购。Ryan指出,“(西方)游戏并购市场从14、15年以来就比较活跃,但就算前几年很活跃的时候,西方每年1亿美元以上的并购案,也就6~8个,但今年上半年就已经发生了9起。”

2016.01~2020.06西方1亿美元以上并购案

(金色属Aream & Co.负责的并购案,除在巨人相关财团/Playtika案任买方财务顾问外,其他皆任卖方财务顾问)

统计来源:Aream & Co.

这9起并购案中,有3起是Aream & Co.作为卖家财务顾问参与的,同时,Ryan透露他们目前正在进行的并购案还有6~7个,融资案有2~3个,并且有不少优质公司跟他们在洽谈中,与此同时,各大买方和投资方也非常积极的跟他们要好的标的,“市场肯定是非常活跃”。

今年受疫情影响,许多行业都举步维艰,在被当问及并购是否被被压价时,Ryan直言这是不存在的,“早期融资有可能,比方游戏还没有开发出来或公司有一定的资金缺口,可能会接受比较低的估值,但并购市场不存在捡便宜的情况,至少西方是如此,因为大家都知根知底,而且很多时候,买方比卖方更积极去推动收购的进程。”

近5年不少公司市值暴涨,疫情下游戏公司逆增长成催化剂

那什么原因造成如今并购市场如此活跃,用Ryan的话说,“比五、六年前热很多。”

根本上讲是良性循环的退出机制以及良好的财务表现。

Ryan具体从几个层面进行了分析:

第一, 游戏公司的营收模式越来越清晰。“游戏商业模式,以前主要是一次性买断式比如一个游戏60美元,游戏公司需要不停出新的大作。现在手游就不说了,基本全是F2P,而PC/Console也逐渐转向Live Service,包括DLC,通行证(Battle Pass)、小额内购(Micro-Transaction)、订阅(Subscription)等,相当于把游戏营收拉到产品生命线上。此外,有越来越多的游戏IP和游戏系列(Franchise),比如《FIFA》每年都有,《使命召唤》每年都有,销量在一定层面上可以保证。”

第二, 游戏现象级出圈,让游戏变得更主流。“比如《堡垒之夜》,如果你不在美国,可能很难想象这个火的程度。它带来的一个很大影响是,游戏群体比如年轻人或学生群体,认为玩游戏是件很酷的事情,而不是传统认为游戏是宅男宅女的一个爱好。这种文化辐射会影响到他们父母,其中也包括华尔街的高管和其他社会群体。而同时欧美第一批游戏玩家也步入中老年,所以整个游戏市场的受众是越来越广泛。”

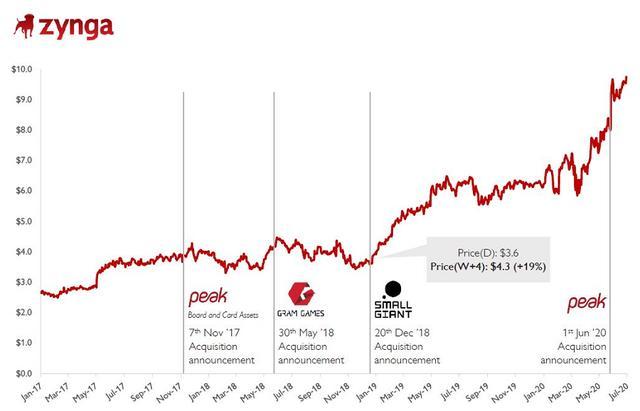

第三, 游戏公司市值近几年飙涨,让并购变得有非常有吸引力。“金融市场历史上跟游戏市场有一些脱节,比如游戏行业营收已经是电影和音乐加起来三倍以上,而关注游戏的分析师和投资者远远少于传统娱乐行业。但商业模式和文化上的影响终究会反映到金融市场上。比如动视暴雪,5年前市值大概180亿美元,现在已经超600亿美元,翻了两三倍,同样Take-Two ,5年前20亿美元市值现在超160亿美元,翻了六、七倍,这些市值和估值的提高都让并购变得更有吸引力。此外,有不少上市公司已经找到一个很好的增长模式——买优质公司代替高风险自研,最好的例子是美国Zynga或者是北欧的Stillfront,Zynga在这5年里市值翻了三四倍,Zynga从20亿美元涨到90亿美元,Stillfront更夸张,从4000万美元变成一个30亿美元市值的公司。”

Zynga和Stillfront近年的大型并购案

(这七家标的都是Aream & Co.作为卖方财务顾问)

统计来源:Aream & Co.

Ryan总结,“活跃的并购市场促进了一个良性循环——早期投资人投资初创团队,公司成熟后被大公司收购,早期投资人退出,大公司业绩上涨,后期投资人在受益的同时也会继续支持并购。如果关注这个领域,就会发现这几年西方有不少专注于游戏的风投成立,最近这一两年,连中后期的基金或私募股权基金PE也开始关注,这要在几年前,我想都不敢想,那时我们去跟西方PE讲游戏行业,他们是没有兴趣的。”

疫情期间,许多游戏公司业绩逆势增长则为并购市场添了把火。

对于游戏并购市场现状,Ryan表示,“买方一直想买,而今年标的业绩都比较好,相对来说谈条件也比较容易。毕竟大家都发现新冠疫情不会马上结束,也没有必要等到商务出行和展会完全恢复正常了再推进交易。随着宣布的并购案越来越多,买方和标的都越来越积极。”

“从买方资金来源看,如果是上市公司,这段时间,游戏公司是少数估值最坚挺的行业之一,可能比新冠疫情前估值还要再高一些,在公开市场上融资也会比较容易;如果是未上市公司,一些PE或投资人,以往他们可能会把资金投到其他行业,但现在游戏可能是最适合的,他们会考虑把钱重新分配到这块,支持这些公司去进行一些并购。”

最后,Ryan还提到他个人或他在与客户交流中的一个感受,“由于游戏圈子比较小,买家和标的之间基本不存在完全没有见过或不知道的情况,因此项目远程推动起来会相对容易些。”

关于交易结构方面,Ryan表示现在西方主流的并购模式是松散整合,非强整合,“大部分情况下都是现金加未来激励,特别这一年以来,未来激励所占的比例越来越大,以前可能是10%~20%,现在很多到50%或更多,比如这次Peak Games,股票就占了一半。标的在并购后可以保持半独立运作和创新,未来的增长也会直接反映到个人财富上,这是近几年不少优质标的都愿意考虑出售的原因之一。”

Ryan进一步解释未来激励,“可以是股票,也可以是达到某个财务数据或其他数据后,再给额外的现金或股票,抑或是利润分成,总体来说结构比较多元化,但不会有类似对赌的条款。”

热门品类的买方态度:头部休闲类是比较受欢迎的标的

就各品类标的,Ryan也分享了一些他的观察。

休闲品类,“就欧美市场看,头部的休闲产品是比较受欢迎的,门槛比较高,一旦进入头部,生命周期很长。而且这几年的创新也很多,有不少新的融合玩法出现在市场获得很好的成绩,所以那些标的也能获得不少的溢价。”

SLG/RPG/MMO等中度或重度品类,“专门做这些高LTV比如RPG/SLG产品的公司,在欧美,就是把以色列、土耳其算上,也不多,主要都是亚洲公司专注在这一块。所以虽然买方有不少兴趣,但西方标的可选的就不多。但我们也看到西方买方对这一块越来越关注,包括可能直接并购亚洲包括中国的公司,之后这个品类可能会更加活跃。MMO则是一个很有趣的品类,虽然现在在欧美手游头部几乎看不到MMO,但有不少新一代的游戏创业公司专攻这一块,结合沙盒、社交等玩法,获得了不少风投青睐,但都还比较早期,短时间还不会成为并购市场的主力。”

社交博彩类,“几年前收购整合完成的差不多了。其实这是一个非常好的品类,收入稳定,但是这几年,创新会少一些,更多是数据优化、买量,而主要买方已经比较成熟了,还没有介入这个品类的公司对这个品类的兴趣不是很大,而很多也不想跟头部大厂竞争。总体上目前在这个品类做到头部的公司,他们的目标主要是为了扩展到休闲类,而不是收购同类公司。”

叙事互动类,“这类产品针对的是年轻女性,多是20岁左右,对内容需求很高,会涉及到传统出版和娱乐行业的复杂性,比如找小说和写手之类,这跟大部分手游公司或休闲游戏公司的模式不太一样,也不是传统欧美游戏买家擅长的地方。因此,当有选择时,买家可能会购买他能看得懂的标的,当然也有一些有这方面经验的买家特别喜欢这个品类。这块做到头部的几家,一个月流水也能做到1000万美元以上,还是会比较吸引买家,但独立的也不多,像Pixelberry(《Choices》开发商)很早就被Nexon买了。”

超休闲品类,“买家对这块的看法还不太统一,有的认为超休闲是一个很好的品类,有的还持观望态度。可以看到,头部除了Voodoo,其他公司排名一直有变化,因而有些买方不太确定是否买一个头部标的就一定能保持优势。不过我们也看到超休闲也有在往休闲甚至中度品类融合的倾向,玩法更加有深度,内购占营收比例会更高,这样的标的会比较受欢迎。”

Ryan总结道,“买家在看品类时,更多看中的是有无创新、有无潜力、和自己本身的布局有没有相关性。如果是过于饱和的品类,要么就是头部或者有大量创新的标的,否则兴趣就会下降很多,这就是集中度问题,在成熟品类买小的标的,跟头部竞争比较难。”

对于PC、主机游戏并购,Ryan表示战略层面考虑会更多一些,“刚谈到的手游方面的并购,比如市值、头部产品生命周期越来越长,都是偏财务和数据。但是这几年主机、PC游戏并购驱动力是平台之争,不管是下一代主机,或者云游戏和传统主机之争,还有PC上Epic对Steam的挑战,这本质上给玩家或CP带来更多的选择。如果要扩大市场占有率或更多的独占产品,那可能就是要把IP或工作室买下来,而不是以往的靠品牌、发行或关系。而3A公司也会通过并购继续增加他们的实力,在接下来的平台大战中占据更大优势。另一方面,跨平台(PC/主机/手机联机,比如《堡垒之夜》或者《无畏》)也是一个热点,不光是平台和3A公司,连不少手游买方都表示了对跨平台标的的兴趣。最后,游戏相关的技术和平台也一直是热点,比如云游戏技术、社交平台等,只不过这方面的买家群体不太一样,会包括更多的科技和平台厂商。”

同时,Ryan表示西方传统跨界并购越来越少,更多的反而是帮传统公司变卖游戏资产,比如他之前帮迪士尼变卖FoxNext,“游戏不是传统公司的常规擅长项,传统行业公司的管理层可能也不是游戏的直接受众,有时不太理解游戏行业,还不如利用合作或者授权的方式参与其中。”

全球热门标的市场差异:东欧、土耳其是新的并购热点

目前,北美、欧洲、土耳其、以色列都是热门并购标的市场,这些也是Aream & Co.做的比较多的市场,对这些地区的差异性,Ryan也分享了他的观点。

“北美,大公司很多,但中等规模适合并购的标的并不是很多。老牌公司要么被买了,如果没有卖,一般是有一定原因。不过整个初创市场很活跃,有很多从动视、EA、拳头出来自己创业的明星团队。主要是人员成本很高,所以比较偏向于做一些比较大的idea,就是所谓的next big thing(颠覆式的大作)。”

“西欧、北欧有比较好的手游生态,有很多好的并购案例,当然也有不错的端游。投资人比较喜欢,也比较支持游戏行业。人才很多,成本也比较合理,总体是一个比较健康的生态,标的比较多,是比较成熟的市场。”

“东欧、土耳其是新的并购热点,那边有很多好的团队,发展很快,成本也非常低。主要问题在于文化,买家需要对他们的文化有一定的理解,包括语言也是很大的障碍。他们很多团队就算把游戏公司做得很大,但在财务操作层面、并购、融资都不是特别擅长,可能需要人指导,因此和买方磨合也需要一定的过程。这方面,土耳其比东欧比如俄罗斯之类的国家要成熟一些,相对会更接近西欧、北欧。”

“以色列基本上都是手游,数据分析很强,游戏偏轻度些。他们整个产业链比较完整,从投资人到退出都有比较好的支持,但是像Playtika这些几家大的公司已经收了很多小的团队,所以中型标的也没有那么多。”

除了这些,还有一个未来可能的焦点是中国公司,尤其是专注出海的公司。“有不少西方买方对中国出海游戏公司很有兴趣,但受到各种监管政策限制,并没有太多实际行动,但近一两年也还是有一些成功收购的案例。随着中国出海游戏公司越来越成功,并且中重度游戏在西方手游市场比重越来越高。”Ryan认为,“这块可能会成为新的亮点。”

而对于中国公司在海外寻求投融资和并购的标的,Ryan表示,“中国向海外收购,大概15、16年是顶峰,那时基本每个标的都有不少中国公司来竞标,我觉得这和当时A股市场游戏板块强势有关。不过这一两年来竞标海外游戏资产的中国买家并不是特别多,特别是并购这块比较少。不过随着A股游戏板块的回升,还有不少游戏公司选择港股上市,再加上出海厂商随着体量上升也可能有通过并购增长的需求,我感觉未来几年又会开始活跃起来。”

对于在这方面有兴趣但没太多经验的中国公司来说,Ryan给出了一些建议:

第一,制定相对清晰的投资并购战略。“这样不光是在遇到竞标的时候能快速反应,也是跟我们这样的中介机构打交道需要沟通的地方。现在很多标的都不愿意做广撒网的拍卖流程,而要我们给他们推荐一个较短的优先买家名单,如果我们对买方的投资并购战略比较了解,这样会帮助我们跟标的沟通,尽早的把买方拉入流程,甚至在流程开始前就可以安排双方一定的接触。”

第二,决策流程透明化、标准化。“因为这个圈子比较小,各家公司的过往历史还是会传的比较快。一般而言,标的比较不喜欢买方一直在做尽调,一直说有兴趣,但最后都无疾而终,也没有什么好的反馈。其实多看看项目积累经验也没有关系,但如果能比较快做一些决定,给些反馈,业务做不成也可以做朋友,对未来的并购也有帮助。在确定有兴趣之后尽快让双方高层直接会谈,这样既对标的表示诚意,又可以比较快确定是否合适。”

第三,交易结构和投后管理很重要。“买方和标的在长期财务激励上是否一致是关键,但是双方对未来目标以及合作方式的理解和信任同样很重要。Zynga这几年买的公司在收购之后业绩都继续大幅上升,这当然和他们选择高质量标的有关,但他们的投后管理文化和方式也占起了很大作用。我觉得游戏还是一个相对以人为重的行业,不是纯粹靠产品、靠数据,两边合拍非常重要。”

最后,Ryan预测,今年西方游戏行业并购将会继续增长,他们作为Peak Games的独家财务顾问,他认为这笔大额并购案“给到不少买方比较大的刺激。”